На современном этапе развития кредитно-финансовой системы Российской Федерации и всего мирового экономического сообщества неотъемлемым элементом управления экономическими подсистемами является риск-менеджмент – управление рисками.

В научной литературе можно встретить самые различные определения риска. Обычно под риском подразумевают возможность неудачи, опасности, действие наудачу в надежде на счастливый исход [1].

С терминологической точки зрения «риск» – (от итал. Risico) – угроза; рисковать; буквально – объезжать утёс, скалу.

В толковом словаре Даля рисковать – это пускаться на удачу, на неверное дело, отважиться, идти на авось, делать что-то без верного расчёта, подвергаться случайности, действовать смело, предприимчиво, надеясь на счастье.

Многие авторы придерживаются единого мнения при трактовке понятия «риск». Например, Современный экономический словарь Б.А. Райзберга, Л.Ш. Лозовского и Е.Б. Стародубцевой представляет риск как «опасность возникновения непредвиденных потерь ожидаемой прибыли, дохода или имущества, денежных средств в связи со случайным изменением условий экономической деятельности неблагоприятными обстоятельствами» [13].

Финансово-кредитный энциклопедический словарь под редакцией А.Г. Грязновой под риском подразумевает «вероятность наступления событий с негативными последствиями». А банковские риски представляют собой «опасность неполучения прибыли, вытекающей из специфических операций, осуществляемых кредитными учреждениями» [15].

Коллектив авторов под редакцией О.И. Лаврушина определяет риск как «ситуативную характеристику деятельности любого производителя, в том числе банка, отражающую неопределенность ее исхода и возможные неблагоприятные (или, напротив, благоприятные) последствия в случае неуспеха (или удачного исхода)» [8].

По мнению Н.Н. Куницыной «риск – качественный признак комплексной объективно-субъективной экономической категории, выражающий возможность отклонения от намеченного, ожидаемого результата» [10].

Е.С. Стоянова приводит следующее определение: «Риск – это вероятность возникновения убытков или неполучения доходов по сравнению с прогнозируемым вариантом» [16].

Своё проявление риск находит через нанесенный ущерб, т.е. связан с вероятностью порчи или повреждения объекта. И чем больше изучены риски, тем меньше ущерб. В связи с этим появляется потребность в сборе и обработке информации о различных неблагоприятных явлениях для выявления общих закономерностей развития и тенденций их проявления [3].

Правильная оценка действительной стоимости риска позволяет объективно оценить объём убытков и наметить путь по их сокращению [2].

При попадании в негативную ситуацию компания может понести следующие виды потерь:

• экономические;

• потеря репутации;

• потеря времени.

К экономическим видам потерь относят как материальные, так и нематериальные. Это потери связаны с ресурсами компании, – имущество, люди, сырьё и т.д. Например, при выходе из строя компьютерной сети компания понесет денежные затраты, а с подсчётами нематериального ущерба могут возникнуть сложности.

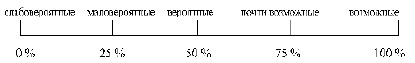

Потеря репутации для компании измерить проблематично. Вероятность можно выразить как в количественных так и в качественных показателях. Количественное и качественное измерение предназначено для сравнительной оценки рисков и для установления ближайших приоритетов (рисунок). Так как качественная оценка не позволяет определить объем средств, затрачиваемых на проведение мероприятий по нейтрализации рисков, то используется вероятность, выраженная в количественных показателях.

Вероятность в качественных терминах и в процентном выражении [9]

Вероятность равная нулю говорит о невозможности наступления данного события. Если вероятность, равна единице, имеется 100 %-ная гарантия того, что данное событие обязательно произойдёт. Чем меньше вероятность риска, тем легче и с и меньшими затратами можно снизить последствия этого риска. Большая вероятность риска предполагает значительно большие потери и требует значительных затрат на снижение его последствий и наоборот.

Для того чтобы сгладить негативное воздействие риска необходимо выявить основные черты, виды и источники возникновения риска, методы его измерения и снижения, а также определить допустимый уровень риска.

Альтернативность, противоречивость, и неопределённость считаются основными чертами риска. Такая черта риска, как альтернативность предполагает необходимость выбора оного варианта из двух или нескольких возможных вариантов решений, направлений, действий. При отсутствии возможности выбора, то не возникает рискованной ситуации, а, следовательно, и нет риска.

Неопределённостью называется неполнота или неточность информации об условиях реализации проекта (решения). Существование риска непосредственно связано с наличием неопределённости, которая неоднородна по форме проявления и по содержанию. Предпринимательская деятельность осуществляется под влиянием неопределённости внешней среды (экономической, политической, социальной и т.д.), множества переменных, контрагентов, лиц, поведение которых не всегда можно предсказать с приемлемой точностью [6].

Ограниченность финансовых, материальных, трудовых и иных ресурсов при принятии и реализации решений; невозможность однозначного познания объекта при сложившихся уровне и методах научного познания; ограниченность сознательной деятельности человека – существующие различия в социально-психологических установках, оценках, поведении [5].

Функционируя в нестабильной среде и не обладая всей полнотой информации о контрагентах, коммерческие банки вынуждены принимать риск в повседневной своей деятельности. Имея возможность минимизировать значительную часть риска, коммерческие банки не всегда делают это, так как риск прямо пропорционален доходу банка и вполне приемлем при наличии достаточных денежных поступлений [7].

Принятие рисков является основой банковского дела. Если такие риски контролируемы, находятся в пределах их финансовых возможностей и компетенции, то коммерческие банки устойчиво осуществляют свою хозяйственную деятельность. Стремление банков получить максимальную прибыль ограничивается возможностью понесения убытков, если запланированная прибыль банка окажется больше фактической. Чем выше ожидаемая доходность банка, тем выше его риск. Связь между риском и доходностью характеризуется прямолинейной зависимостью [4].

Банковский риск – это вероятность понесения кредитной организацией потерь, или ухудшение ее ликвидности вследствие наступления неблагоприятных событий, связанных как с объективными внешними факторами, так и с существенными внутренними факторами. Внутренние факторы характеризуются сложностью организационной структуры банка, текучестью кадров уровнем квалификации работников и другими. Внешние факторы характеризуются изменением экономических условий деятельности кредитной организации, применяемых технологий и т.д. [12].

К наиболее существенным внешним факторам относятся: изменение банковских процентных ставок; инфляция; изменение условий кредитования; изменение налоговых ставок и таможенных платежей; изменения в отношении собственности; изменения в трудовом законодательстве и др. для банковской деятельности более опасно влияние внутренних факторов, связанных с упущениями и ошибками персонала и руководства банка. Руководитель, нейтрально относящийся к риску, ориентируется на ожидаемый доход, невзирая на возможные убытки. Расположенные к риску руководители готовы рисковать в надежде получить большую прибыль, т.е. готовы бороться за минимизацию потерь с целью максимизации результата [14].

В экономической литературе имеется много различных классификаций банковских рисков. Они отличаются критериями, положенными в их основу. Однако все имеющие место классификации сближает то, что они однозначно полагают, что кредитный и процентный риски являются основными для банков.

Таблица 1

Классификация банковских рисков [11]

|

Группа риска |

Класс риска |

Категория риска |

|

Внешние риски |

Риски операционной среды |

Правовые риски Риски конкуренции Экономические риски Страновой риск |

|

Внутренние риски |

Риски управления |

Риск неэффективной организации бизнеса Риск неэффективности принимаемых решений Риск неэффективности системы вознаграждения за результаты деятельности Риск мошенничества Риск потери деловой активности |

|

Риски предоставления финансовых услуг |

Технологический риск Операционный риск Риск внедрения новых финансовых инструментов Стратегический риск |

|

|

Финансовые риски |

Рыночный риск: фондовый процентный валютный Кредитный риск Риск ликвидности Риск использования заемного капитала Внебалансовый риск |

Классификация рисков, методы их анализа и оценки являются основой управления банковскими рисками. В соответствии с Письмом Банка России «О типичных банковских рисках» от 23.06.04 № 70-Т типичными банковскими рисками являются: кредитный, страновый, рыночный (фондовый, валютный и процентный), ликвидности, операционный, правовой, потери деловой активности, стратегический.

С учетом приведенного состава типичных рисков банковской деятельности в таблице приведена детализированная классификация по категориям, группам и классам.

Ключевым критерием деления рисков в приведенной классификации является способность банка контролировать факторы возникновения рисков. Здесь группы и классы рисков расположены по мере возрастания такой способности. Прежде всего, в группы выделены риски внешние и внутренние, а далее в зависимости от сферы их возникновения обозначены еще четыре класса рисков.

В процессе анализа и оценки банковских рисков необходимо учитывать, что все виды рисков тесно взаимосвязаны. Поэтому кроме выявления и оценки таких рисков, как процентный, кредитный риски и риск ликвидности, банку необходимо предвидеть и совокупный уровень принимаемого им риска, определяемого на основе количественного и качественного анализа.

Для ответа на вопрос о том, какова вероятностная величина финансовых потерь, необходимо количественно определить риск, что позволит сравнить величину рисков различных вариантов решения и выбрать тот из них, который больше отвечает выбранной банком стратегии риска.